§ 338 KAGB – Europäische Fonds für soziales Unternehmertum und weitere Informationen (Teil 2)

Weiter geht es mit Teil 2 zum Thema EuSEF.

Was muss man beachten, wenn man einen EuSEF auflegen möchte?

Kernmerkmal

Ein wesentliches Merkmal des EuSEF ist, dass zusätzlich zur Generierung von finanziellem Gewinn für die Anleger insbesondere die Erzielung positiver sozialer Wirkungen im Vordergrund steht.

Durch die Schaffung von geeigneten Bewertungskriterien zur Messung der positiven sozialen Wirkungen soll der EuSEF die Erfüllung dieses Anspruches an die Anleger transportieren.

Das verwaltete Volumen darf nicht über 500 Mio. EUR hinausgehen, Leverage Kapital darf grundsätzlich nicht eingesetzt werden.

Verwaltung

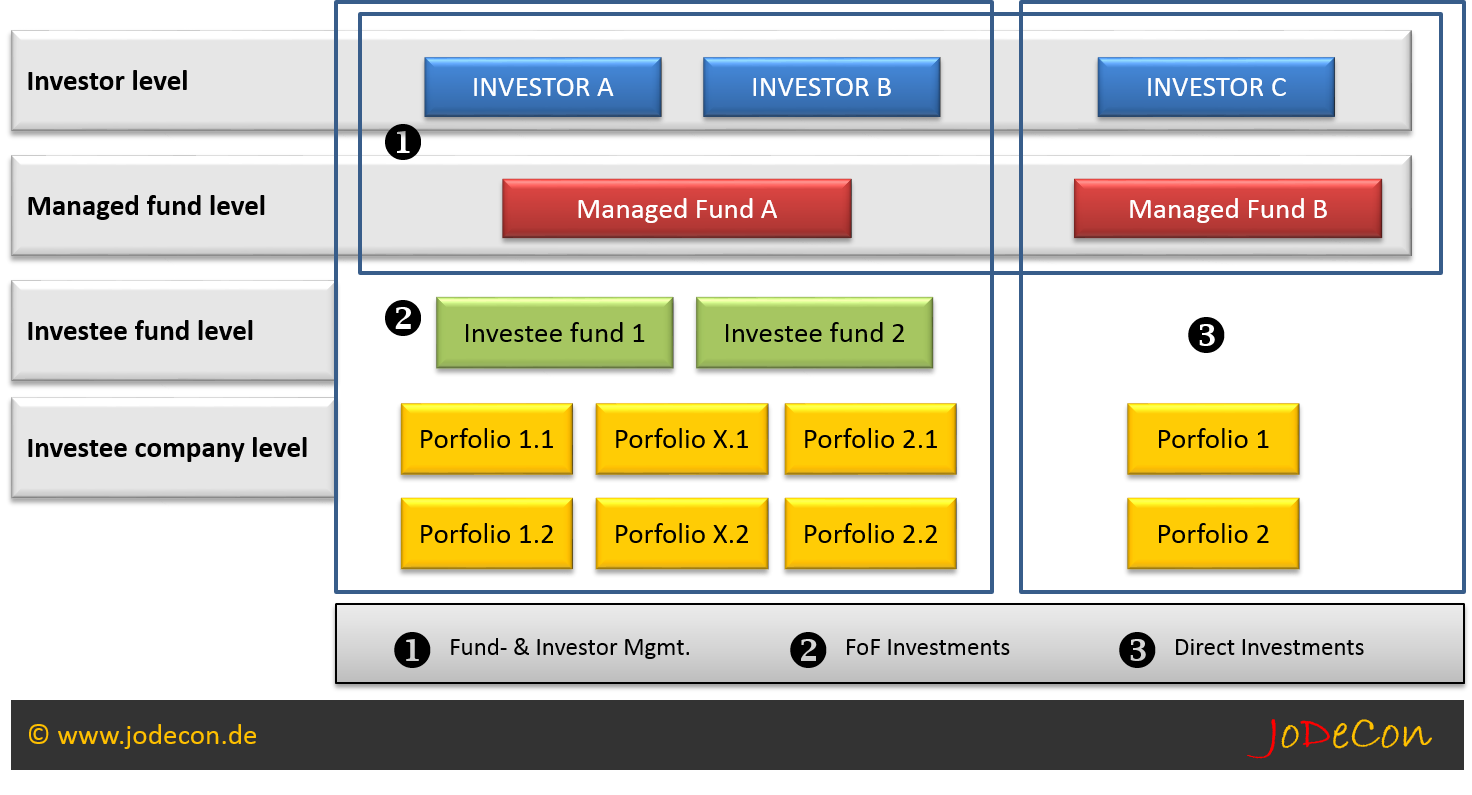

Wie in § 17 KAGB – Kapitalverwaltungsgesellschaften (KVG) kann ein qualifizierter Fonds für soziales Unternehmertum von einem intern oder extern bestellten Verwalter verwaltet werden. Der Verwalter muss eine juristische Person sein.

Bei interner Verwaltung ist der Verwalter dann der Fonds selbst. In diesem Fall darf der Verwalter keine weiteren Fonds verwalten. Ich denke hier herrscht hinsichtlich der Strukturierung weitgehende Deckungsgleichheit mit den Bestimmungen des KAGB für in- und externe KVG.

Der Fonds sollte seinen Sitz innerhalb der EU haben. Es ist ihm gestattet auch während der Laufzeit zusätzliches Kapital einzuwerben. Damit wäre er dann kein geschlossener Fonds im Sinne von Investmentvermögen im Bereich der Alternativen Assets.

Die Zulassung als EuSEF gilt europaweit, um innerhalb der EU einen einheitlichen Qualitätsstandard durchzusetzen.

Organisation, Risiko & Liquiditätsmanagement

„§ 338 KAGB – Europäische Fonds für soziales Unternehmertum und weitere Informationen (Teil 2)“ weiterlesen