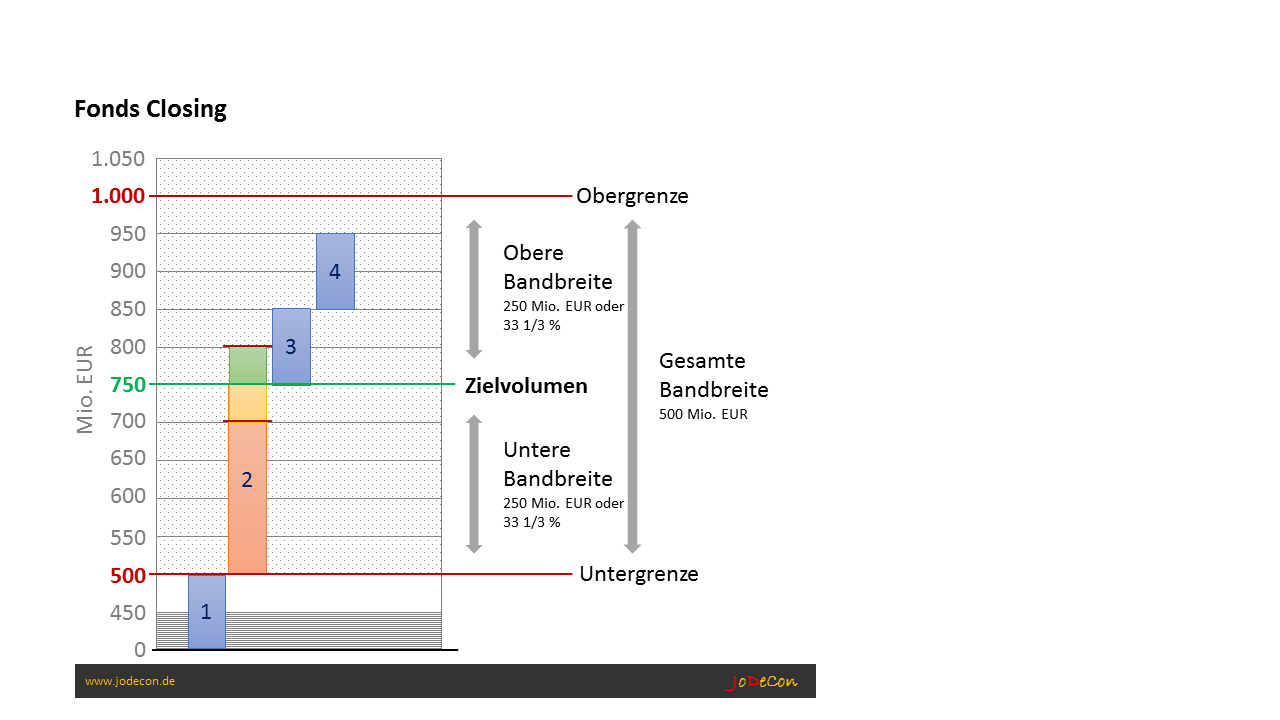

Heute befasse ich mich ausgehend von einem frei erfundenen Fallbeispiel mit der Abwicklung der Kapitalakquise über mehrere Closings. Hierbei soll die Festlegung des geeigneten Fondsvolumens in mehreren Closings beispielhaft erläutert werden.

Festlegung des Fondsvolumens

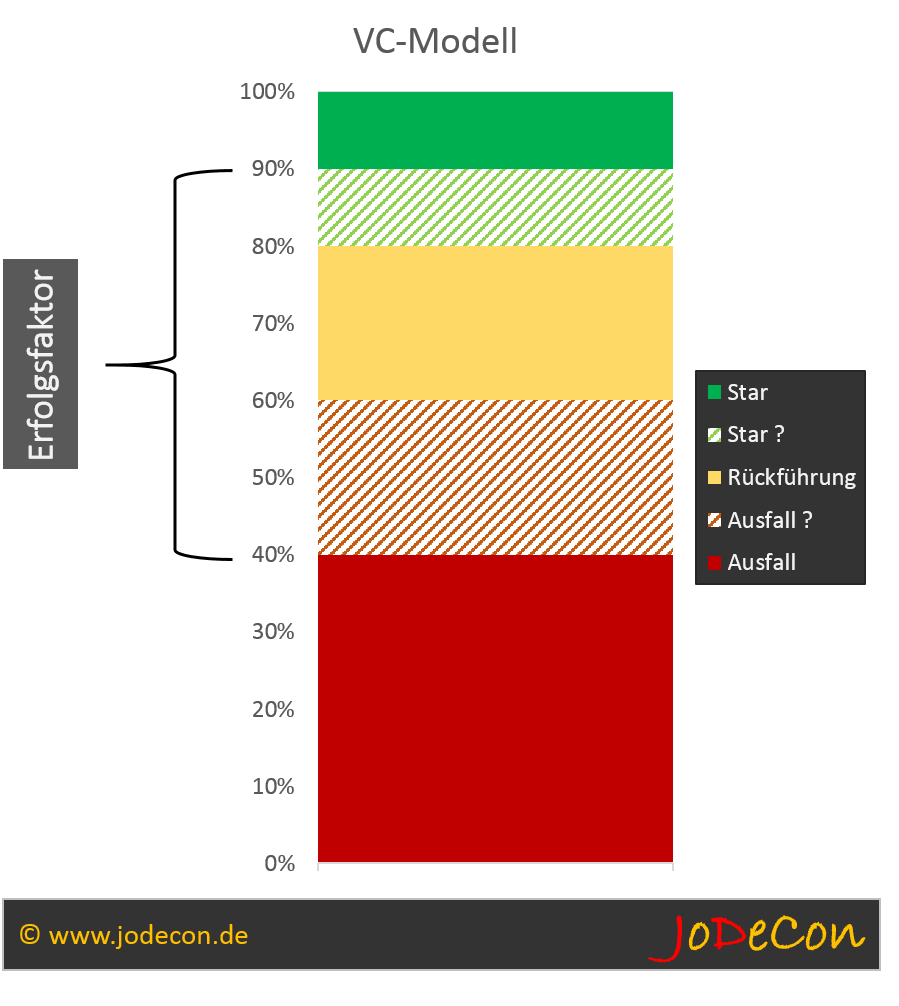

Wesentlicher Bestandteil bei der Planung eines Fonds ist die Festlegung des gewünschten Fondsvolumens. Sofern keine Erklärungen vorliegen, weiß natürlich niemand im Voraus, ob und in welcher Höhe die Investoren wirklich Anteile am Fonds zeichnen werden. Daher geht der Initiator des Fonds hin und definiert – in Abhängigkeit zu seiner Fondsstrategie – ein Zielvolumen.

Dieses definiert sich über das gewünschte Fondsvolumen und eine Unter- und Obergrenze. Während das gewünschte Fondsvolumen ein fester Betrag sein wird, können sich Ober- und Untergrenze ebenfalls über einen fixen Betrag oder aber über einen Prozentsatz, des gewünschten Fondsvolumens, ermitteln lassen. Meist nimmt man für die Eingrenzung der Bandbreite fixe Beträge, da dies für potenzielle Investoren auf Anhieb einfacher zu verstehen ist.

Die Untergrenze ist für den Initiator des Fonds insofern bedeutend, dass hiervon sehr oft die Tragfähigkeit seines Konzepts abhängt. Eine gute Fondsverwaltung war schon immer kostenintensiv und die aufsichtsrechtlichen Anforderungen haben diesen Trend bestimmt nicht umgedreht. Heutzutage spricht man von einem Mindestvolumen von 500 Mio. EUR, das erforderlich ist, um auf Dauer tragfähig mit einem Fonds arbeiten zu können. Nun zu meinem Beispiel.

„Private Equity Fonds – Definition von Closing und Fondsvolumen“ weiterlesen