In Teilbeitrag 6.1 bin ich bis zu Punkt 4 Flexible Reporting gekommen. Heute geht es weiter ab Punkt 5 Data Quality Management. Die bisher erschienen Vorgänger sind:

- Solvency II – Auch für Manager von Alternativen Assets?

- Solvency II – Was wird von einem Manager aus dem Bereich Alternative Assets erwartet?

- Solvency II – Was sende ich an den Versicherer?

- Solvency II – Das Solvency II Tripartite Template

- Solvency II – Lohnt sich für den Asset Manager noch die Zusammenarbeit mit Versicherern?

- Solvency II – Datenhaushalt und Prozesse – Teilbeitrag 1

Daten-Haushalt

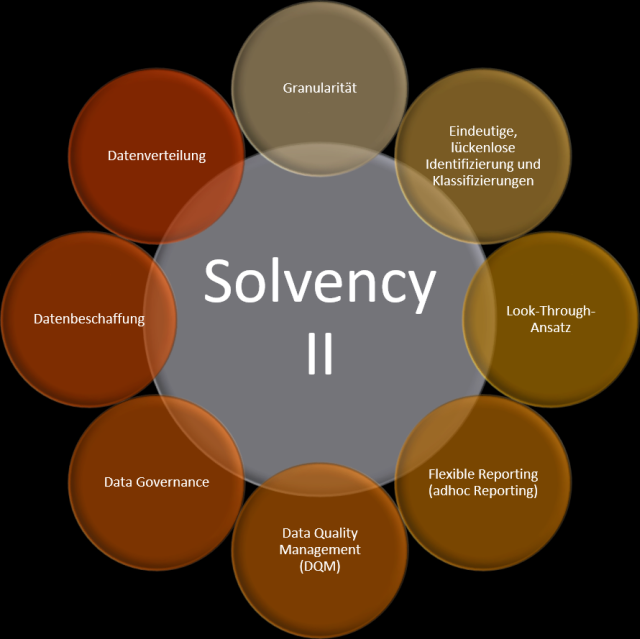

Hier nochmal alle Gliederungspunkte:

- Granularität

- Eindeutige, lückenlose Identifizierung und Klassifizierungen

- Look-Through-Ansatz

- Flexible Reporting (adhoc Reporting)

————- ab Teil 2 ———————————– - Data Quality Management (DQM)

- Data Governance

- Datenbeschaffung

- Datenverteilung

Data Quality Management (DQM)

Ich beschäftige mich schon seit über 20 Jahren mit Datenstrukturen und Dateninhalten im Bereich Private Equity und Real Estate. Es waren einige Projekte dabei, wo, für die Einführung neuer Systeme, Daten migriert werden musste. Meist wurde sehr schnell klar, dass die Datenqualität eine der Hauptherausforderungen des Projektes sein wird.

Wie sieht es heute in der Regel beim FoF Manager aus?

Wie schon gesagt muss alles immer schnell, schnell gehen. Dem Margendruck Rechnung tragend, wurden Personalbestände stark zurückgefahren. Die Qualifikation der eingesetzten Mitarbeiter und Service Dienstleister ist extrem schwankend.

Workflow-Systeme, welche die Freiheit des Mitarbeiter einschränken sind unbeliebt. IT Systeme beinhalten nur rudimentäre Regelwerke zur Qualitätssicherung. Neue Anforderungen werden mangels Budget und Zeit durch Workarounds überbrückt, welche später in den Standard übergehen.

Welche Auswirkung hat dies auf die Umsetzung der Solvency II Anforderungen?

- Die Basis für ein solides Data Quality Management innerhalb der IT Systeme ist vielfach nicht gegeben. Daher müssen geeignete Maßnahmen ergriffen werden, den Prozess Solvency II konform zu machen.

- Es sind, Regelwerke zu erstellen, die Eingaben und Abhängigkeiten prüfen und so die Qualität von vornherein hochhalten.

- Data-Officer sollten abgestellt werden, die kontinuierlich die Qualität der Daten prüfen.

- Um dem Versicherungskunden nachweisen zu können, dass die ausgelagerten Prozesse akkurat abgewickelt werden und ein entsprechendes Kontrollsystem vorliegt, wird der Asset Manager wahrscheinlich einen Zertifizierungsbericht nach ISAE 3402 (vormals SAS 70) erstellen lassen. Oftmals verlangen auch Kunden, die Prozesse ausgelagert haben, solche Berichte, damit sie für ihre Prüfung eine entsprechende Bestätigung haben.

Data Governance

Fondsmanager fühlen sich sehr schnell in ihren Rechten beschnitten, wenn es um dass Thema Data Governance geht. Er unterliegt einem hohen Zeitdruck und umgeht daher auch gerne mal Arbeitsprozesse. Die größte Unsitte ist die manuelle Anpassung von Daten in Exporten und Reports.

Aber mit der Beschreibung bin ich eigentlich schon zu sehr im Detail. Bei Data Governance geht es eigentlich um ein übergeordnetes Rahmenwerk eines Unternehmens, welches die Überwachung und die Steuerung von Daten regelt. Es fließen hier interne und gesetzliche Anforderungen ein. Damit umfasst Data Governance sowohl die Qualität, das Management, die Prozesse und das Risiko, welches in Verbindung mit Daten steht. Wird gegen die Regelungen verstoßen, ist der Vorgang bzw. der Asset Manager nicht mehr compliant.

Wie sieht es in der Regel beim Fondsmanager aus?

- Es hat sich in den letzten Jahren einiges getan. Regelwerke wurden aufgesetzt. Einiges wird auch umgesetzt, aber es ist meist auch zu viel und viel zu abstrakt, dass es tatsächlich umfänglich gelebt wird.

- Die meisten Fondsmanager möchten den freien Zugang auf ihre Daten nicht verlieren. Daher sind die Abläufe in den IT Systemen nicht optimiert. Es gibt noch viel zu viele Möglichkeiten der manuellen Einflussnahme in der Prozesskette. Nicht alle Anpassungen werden daher protokolliert.

- Manager, die stringentere Abläufe eingeführt haben, sind oftmals unzufrieden damit, da die eingesetzten Systeme nicht mehr schnell genug anpassbar sind.

- Durch viele Veränderungen in den Systemen besteht meist eine Lücke in den Dokumentationen, so dass Prozesse nicht nachvollziehbar sind.

Welche Auswirkung hat dies auf die Umsetzung der Solvency II Anforderungen?

- Eine stringente Durchsetzung der Data Governance darf dem Fondsmanager keine Möglichkeit der manuellen Einflussnahme auf Export und Report geben. Das System muss geschlossen sein. D.h. jeder Output aus dem System sollte signiert sein. Bei manuellen Änderungen muss der Output sichtbar entwertet werden.

- Änderung von Daten dürfen nur in den Systemen vorgenommen werden. Sie sind zu protokollieren und zu historisieren. Dies gilt auch bei Korrekturen von erzeugten Berichten und Exporten.

- Es ist die Möglichkeit zu schaffen, jeden verschickten Bericht, mit identischen Inhalten erneut erzeugen zu können. Ggf. sollte mit Snapshots gearbeitet werden.

- Es ist die Möglichkeit, der Versionierung zu schaffen.

Dies sind nur einige Maßnahmen, welche ich als Mindestanforderung sehen würde.

Datenbeschaffung

Solange sich die erweiterte Anforderungen an Daten und Transparenz in der Branche noch nicht vollständig durchgesetzt haben und die Marktteilnehmer außerhalb des Solvency-II-Rechtsraumes nicht mitspielen, ist die Datenbeschaffung das Kernproblem.

Wie sieht es in der Regel beim Fondsmanager aus?

- Er agiert basierend auf langfristigen Verträgen, welche kaum Änderungen zu lassen.

- Vielfach ist ihm noch nicht bewusst, was auf ihn zukommt.

- Es ist aktuell gar nicht oder nur eingeschränkt in der Lage die geforderten Daten zu verarbeiten, weder nach Menge , noch nach Inhalt.

Welche Auswirkung hat dies auf die Umsetzung der Solvency II Anforderungen?

- Sehr wahrscheinlich müssen alle Verträge mit den Zielfonds und Portfoliounternehmen gesichtet werden, um eine Strategie für die Anpassung entwickeln zu können.

- Umfangreiche juristische Prüfungen werden erfolgen müssen.

- Über Verbände – speziell für Alternative Assets – wird versucht werden, mehr Klarheit in das Prozedere zu bekommen.

- Bei dem Versuch Änderungen durchzusetzen, kann es für für den Asset Manager bzw. die Investoren seiner Fonds teuer werden. Die Manager der Zielfonds, die jetzt mehr liefern sollen, werden sich dies mit Sicherheit gut bezahlen lassen.

- Ist die Umstellung machbar, dann muss der fristgerechte und inhaltlich klar definierte Austausch der Daten mit den Zielfonds und Portfoliounternehmen geregelt werden. Auf die Flexibilisierung für künftige Änderungen ist zu achten

- Klare Regeln, für nicht fristgerechte und fehlerhafte Datenlieferungen und deren Behandlung bei der Weiterverarbeitung, sind dringend zu empfehlen.

Datenverteilung

Stehen alle Daten zur Verfügung und können auch vernünftig verarbeitet werden, dann müssen diese Informationen auch an den Mann, sprich die Versicherung gebracht werden. Genau an dieser Stelle wird es jetzt aber interessant. Ich habe im Internet eine Anfrage der Union Investment an die BaFin gesehen. Darin wird die Frage aufgeworfen, inwiefern Daten aus Anforderungen zu Solvency II, unter Berücksichtigung des Grundsatzes der Gleichstellung aller Investoren, wirklich nur an die Versicherung gegeben werden dürfen.

Ich vermute darüber hatte sich auf Seiten der Regulatoren vorher noch nie jemand ernsthaft Gedanken gemacht. Die Antwort viel so aus, wie sie m.E. ausfallen musste. Die BaFin erklärte von mir frei übersetzt: Der Grundsatz der Gleichbehandlung besteht weiterhin. Folgerichtig müssen in den Fällen, wo es keine andere Regelung gibt, die Daten auch an alle anderen Investoren verteilt werden.

Unabhängig vom Distributionsverfahren und dem Übermittlungsformat, möchte ich gerne mal Mäuschen spielen und schauen, was der „Otto Normalinvestor“ aus diesem „Datenkauderwelsch“ im Tripartite Template so entziffert.

Wie sieht es in der Regel beim Fondsmanager aus?

- Viele versenden die Berichte entweder per Email oder auf dem Postweg an die Investoren.

- Einige Fondsmanager betreiben aber auch schon Datenräume oder sogar Portale für ihre Investoren.

- Meist wird alles in Excel und PDF abgewickelt . XML und XBRL sind nicht sehr geläufig.

Welche Auswirkung hat dies auf die Umsetzung der Solvency II Anforderungen?

- Eine zielgerichtete Distribution des Exports (BVI TPT) muss sichergestellt werden.

- Ggf. muss ein Investorenportal aufgesetzt werden oder es müssen andere Wege für einen gesicherten Austausch der Informationen geschaffen werden.

- Alle Empfänger müssen über die Inhalte, die Struktur und die rechtlichen Hintergründe aufgeklärt werden.

- Wahrscheinlich sollte anfänglich eine Hotline eingerichtet werden, die die Fragen der Investoren beantworten kann.

In der nächsten Woche folgt noch ein abschließendes Fazit.