Wie ist die Performance meiner Fonds Investments am Beispiel eines Dachfonds (2)? – direkte Fortsetzung

Die Beispielzahlen führe ich zum schnelleren Einstieg nochmal an.

Berichtsbeispiel Dachfonds Manager

Dachfonds <Private Equity XYZ> III

Rechtsform: GmbH & Co.

Dach-Fonds-Ebene (Ebene in die der Anleger investiert hat)

– alle Werte in Mio. EUR bzw. % –

| 1 | Nominalkapital | 198,6 | |

| 2 | Eingezahlt inkl. Agio | 208,1 | |

| 3 | Liquidität der Fondsgesellschaft | 29,9 | |

| 4 | Auszahlung an die Anleger/ in % zum Nominalkapital | 65,2 | 32,9% |

| 5 | Gesamtwert | 219,8 | |

| 6 | TVPI | 105,7% | |

| 7 | Rechnerischer Wert einer Mindestbeteiligung (10.000 TEUR zzgl. 500 EUR Agio) |

11,1 |

Ansonsten schau Dir bitte den 1. Teil nochmal an.

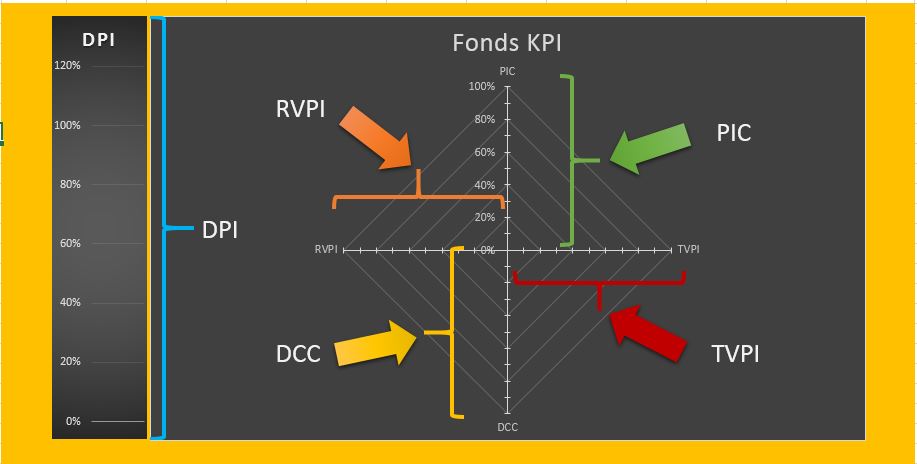

KPI des Dachfonds am konkreten Beispiel

…

IRR des Dachfonds

Bis dahin alles fein. Nur jetzt, wo es richtig spannend wird, da gehen mir die Informationen aus. Die Berechnung des IRR habe ich im Beitrag: TYPISCHE GESCHÄFTSVORGÄNGE ZWISCHEN FONDS UND IHREN INVESTOREN – TEIL 5.2 – NAV schon beschrieben. Wie hier unschwer zu erkennen ist, fehlen mir die konkreten Zeitpunkte und Beträge zu den Zahlungsströmen. Ich kann die Performance des Dachfonds daher nur überschlägig berechnen.

Hierzu mache ich folgende Annahmen:

Der Fonds hat die Mittel quartalsweise bei seinen Investoren abgerufen. Die Abrufe erfolgten über einen Zeitraum von 4 Jahren, dies entspricht 16 Abrufen. Der Fonds wurde zum 1.1.2005 aufgelegt. das Fondsvolumen gemäß Zeile 1 beträgt 198,6 Mio. EUR. Daraus ergeben sich 16 Raten zu 12,4125 Mio. EUR. Mein hieraus resultierender Zahlungsplan lautet bei jeweiligem Zufluss am Quartalsende:

31.03.2005 -12,4125 Mio. EUR

30.06.2005 -12,4125 Mio. EUR

….

31.12.2008 -12,4125 Mio. EUR

Damit habe ich sämtliche Netto-Zuflüsse des Fonds seitens der Investoren. Nun gilt es, die Abflüsse zu erfassen. Dies waren insgesamt 65,2 Mio. EUR. Ich könnte mir die Berichte der letzten Jahre anschauen, um die Rückflüsse besser über die Jahre verteilen zu können. Diese würde ich dann jeweils mit dem Datum 30.06.XXXX einbuchen. Leider habe ich diese Informationen nicht. Folglich muss ich zu Vervollständigung meines Beispiels einige weitere wage Annahmen treffen.

Ich gehe davon aus, dass die Rückflüsse in 2011, 2012 und 2013 erfolgt sind. Die Aufteilung ist jeweils 20 Mio. EUR in 2011 und 2012 und 25,2 Mio. EUR in 2013. Als Datum nehme ich jeweils den 30.06. des Jahres. Somit lautet meine Eingabe in der Liste unter den Einzahlungen

30.06.2011 20,0 Mio. EUR

30.06.2012 20,0 Mio. EUR

30.06.2013 25,2 Mio. EUR

Zum Schluss benötige ich noch den letzten NAV. Dieser liegt mir zum 31.12.2013 vor und lautet auf 154,6 Mio. EUR. Ich gebe in der Tabelle also ein:

31.12.2013 154,6 Mio. EUR.

Wichtig ist, dass alle Zuflüsse in den Fonds mit einem Minuszeichen eingetragen werden. Die IRR kann ich jetzt ganz einfach in Excel berechnen:

| A | B | C | |

| 1 | Datum | Betrag | Anmerkung |

| 2 | 31.03.2005 | -12.412.500 | |

| 3 | 30.06.2005 | -12.412.500 | |

| 4 | 30.09.2005 | -12.412.500 | |

| 5 | 31.12.2005 | -12.412.500 | |

| 6 | 31.03.2006 | -12.412.500 | |

| 7 | 30.06.2006 | -12.412.500 | |

| 8 | 30.09.2006 | -12.412.500 | |

| 9 | 31.12.2006 | -12.412.500 | |

| 10 | 31.03.2007 | -12.412.500 | |

| 11 | 30.06.2007 | -12.412.500 | |

| 12 | 30.09.2007 | -12.412.500 | |

| 13 | 31.12.2007 | -12.412.500 | |

| 14 | 31.03.2008 | -12.412.500 | |

| 15 | 30.06.2008 | -12.412.500 | |

| 16 | 30.09.2008 | -12.412.500 | |

| 17 | 31.12.2008 | -12.412.500 | |

| 18 | 30.06.2011 | 20.000.000 | |

| 19 | 30.06.2012 | 20.000.000 | |

| 20 | 30.06.2013 | 25.200.000 | |

| 21 | 31.12.2013 | 154.600.000 |

Dies sind alle Angaben, die Du brauchst, um die hier zugegebener Maßen fiktive IRR zu berechnen. Trage die Tabelle in Excel ein und nutze die Formel ‚=XINTZINSFUSS(B2:B21;A2:A21)‘. Im Englischen Excel lautet die Funktion: XIRR.

Die durchschnittliche Verzinsung p.a. beträgt somit: 1,88%.

IRR des Investors

Diese 1,88% sind die durchschnittliche IRR des Dachfonds, beginnend am 31.03.2005 zum Stichtag 31.12.2013 unter der Annahme, dass die Mittel in Höhe des angenommenen NAV tatsächlich und zeitgleich realisiert würden. Die IRR des Investors liegt natürlich darunter.

Mein Muster-Investor hat insgesamt 10,5 TEUR bezahlt. Dies hat er zu den gleichen Daten gemacht, wie in der IRR-Kalkulation für den Fonds angegeben. Dies wird in Wirklichkeit nicht so sein, es vereinfacht aber mein Beispiel. Die Rückzahlungen von insgesamt 3 TEUR teile ich in meinem Beispiel in 3 gleiche Raten von 1 TEUR. Den NAV zum 31.12.2013 hatten wir ermittelt. Er lautet 7,73 TEUR.

Daraus ergibt sich dann:

| A | B | C | |

| 1 | Datum | Betrag | Anmerkung |

| 2 | 31.03.2005 | -656,25 | |

| 3 | 30.06.2005 | -656,25 | |

| 4 | 30.09.2005 | -656,25 | |

| 5 | 31.12.2005 | -656,25 | |

| 6 | 31.03.2006 | -656,25 | |

| 7 | 30.06.2006 | -656,25 | |

| 8 | 30.09.2006 | -656,25 | |

| 9 | 31.12.2006 | -656,25 | |

| 10 | 31.03.2007 | -656,25 | |

| 11 | 30.06.2007 | -656,25 | |

| 12 | 30.09.2007 | -656,25 | |

| 13 | 31.12.2007 | -656,25 | |

| 14 | 31.03.2008 | -656,25 | |

| 15 | 30.06.2008 | -656,25 | |

| 16 | 30.09.2008 | -656,25 | |

| 17 | 31.12.2008 | -656,25 | |

| 18 | 30.06.2011 | 1.000,00 | |

| 19 | 30.06.2012 | 1.000,00 | |

| 20 | 30.06.2013 | 1.000,00 | |

| 21 | 31.12.2013 | 7.730,00 |

Diese Zahlen ergeben entsprechend der Formel, wie oben beschrieben, eine IRR von 0,39%.

Hinweis: Sobald alles zurückgezahlt wurde, braucht der NAV natürlich nicht mehr eingetragen werden!

Fazit: Was bedeutet dies nun für meine Anlage und verdiene ich p.a. wirklich nur 0,39%?

Nun, wir haben mehrere wage Komponenten in der Berechnung. Die meiste Unschärfe resultiert aus den Annahmen, die ich treffen musste, da mir einige wichtige Werte fehlten. Andere Zahlen konnte ich wiederum herleiten und gehe davon aus, dass dieser Teil insoweit stimmt. Die NAVs auf Zielfondsebene, also der Wert der dem Investor sagen soll, was seine laufende Beteiligung zum Stichtag wert sein soll, sind vorläufig. Ferner handelt es sich beim den NAV um Bewertungen, die zwar nach gängigen Verfahren erfolgt, bzw. erfolgen sollte, die aber nicht sagen kann, dass es in Wirklichkeit auch so eintreffen wird.

Beim Fonds ist es eigentlich so, sobald er ein Investment eingegangen ist, muss er sehen, dass er es unter Einhaltung aller Richtlinien, so schnell wie möglich unter Erzielung einer optimalen Performance wieder verkaufen kann. Es ist also nicht so, als dass der Fondsmanager sich auf seinen Lorbeeren ausruht und erstmal einige Jahre wartet. Nein, hier kommt es auf eine ausgeklügelte Strategie an. Das Eingehen eines Investments stellt die Weichen für einen guten Verkauf, nicht mehr und nicht weniger. Aber bereits an dieser Stelle kann man natürlich Kardinalfehler machen. Die weiteren Maßnahmen die getroffen werden entscheiden dann über den Erfolg und den Misserfolg.

Unser Dachfonds ist sicherlich durch Höhen und Tiefen gegangen. Vor Mitte 2007 sah die Welt noch sehr gut aus. Die jetzt prognostizierte Rendite ist unter Berücksichtigung des Risikos bei solch einer Anlage schon recht erbärmlich. Man darf die Rendite mit Sicherheit nicht mit denen einer Spareinlage vergleichen, welche aktuell noch weniger abwirft, dafür aber bestimmt etwas sicherer ist. Besser wäre hier eventuell ein Benchmark mit Aktienindices im nachgelagerten Segment. Gefunden habe ich hierzu eine Entwicklung zum SDAX auf Börse.de: SDAX (Kursindex). Ich möchte nicht sagen, dass dies ein geeigneter Benchmark ist. Es ist als Anregung zu verstehen, wie man hier vorgehen könnte. Es gibt auch einen Index zu börsennotierten Private-Equity-Gesellschaften (Listed Private Equity), welcher zum Vergleich wahrscheinlich besser geeignet ist. Einen Link hierzu habe ich nicht.

Bestandteil der an mich heran getragenen Frage war auch: Was kann ich letztendlich erwarten?

Der Berichtsausschnitt des Dachfonds spiegelt den Wert des Dachfonds zum Stichtag wieder. Er hat eine Standardlaufzeit von 10 Jahren und befindet sich in der Desinvestment Phase. Er ist noch mit rund 2/3 des ursprünglichen Kapitals investiert (Angaben sind unklar, weil nicht transparent ist, welcher Teil der Rückflüsse auf den Kapitaleinsatz und welche auf tatsächlichen Gewinnen resultieren). Der Dachfonds ist insbesondere davon abhängig, wie die planmäßige Liquidation auf Ebene des Zielfonds verläuft. Die Zeit wird knapper. Potenzielle Käufer wissen das auch. Entweder wartet er die ggf. länger dauernde Liquidation seiner Zielfonds ab oder er versucht seine Investments an den Fonds am Zweitmarkt zu verkaufen (Secondary).

Die meisten Fonds haben sich deshalb gegenüber ihren Investoren auch die Möglichkeit einräumen lassen, die Fondslaufzeit mehrmalig verlängern (Prolongation) zu können. Im konkreten Beispiel würde ich meiner Leserin den Hinweis geben, dass sie mit Sicherheit zwei weitere Jahre auf Teile ihres Geldes warten muss, da nicht davon auszugehen ist, dass der Dachfonds in der Lage ist, so schnell zu liquidieren. Eine längere Laufzeit schlägt natürlich auf die durchschnittliche Rendite, kann sich aber bei dadurch erzielbaren höheren Rückflüssen durchaus lohnen. Solche Anlagen verlangen immer Geduld und sollten von Privatinvestoren immer nur dann getätigt werden, wenn das Geld wirklich nicht benötigt wird. Ich würde es als Spende betrachten und mich freuen, wenn mal wieder was zurückfließt.

Das war die Laufzeit. Bei der Rendite haben wir mit wagen Zahlen gearbeitet. Aber auch der NAV ist nicht in Stein gemeißelt und befindet sich permanent in Bewegung. Es kann hier nach wie vor alles passieren. Aktuell besteht zumindest die Aussicht, dass der Kapitalstock nicht verloren geht. Im Endeffekt zählt aber nur „Cash auf Kralle“. Das heißt, dass nur das zählt, was auch realisiert wurde. Beim Vergleich von RVPI zu TVPI haben wir festgestellt, dass der TVPI unter dem RVPI liegt. Dies lässt die Schlussfolgerung zu, dass die Performance der bisher realisierten Investments unter der, der künftig erwarteten liegt. Da die Abweichungen beider Werte nicht signifikant ist, würde ich den Ansatz aus dieser Perspektive als nicht sehr progressiv einstufen. Allerdings weiß man natürlich nicht, ob bisher schon das Tafelsilber verkauft wurde und sich nur noch wenig Substanz im Portfolio (Schrott) befindet oder die guten Sachen bis zum Schluss aufgehoben wurden.

Ich hoffe, dass meine Leserin noch weiteres erhellendes Material von dem Dachfonds erhalten hat. Was mir Vorlag war aus meiner Sicht in keinem Fall ausreichend. Warum der IRR nicht angegeben wurde hat sich im weiteren Verlauf meiner Analyse herausgestellt. Man hat sich wohl geschämt.

Dies ist aber typisch in solchen Situationen. Entweder lässt man es weg oder man lenkt durch die Eröffnung von Nebenkriegsschauplätzen mehr oder weniger gekonnt vom eigentlichen Fiasko ab. Meine Frau musste diese Erfahrung unlängst bei ihrem Schiffsfonds machen.

Fertig! Ein sehr langer, aber hoffentlich sehr hilfreicher Beitrag für Laien zum Thema Dachfonds und ihre Performance. Einfacher bekomme ich es nicht hin. Eventuell bekomme ich bei der Analyse eines fingierten Berichts eines Direkt-Fonds-Managers noch einige Erleuchtungen. Dieser Beitrag erfolgt in Kürze.