Modellrechnung eines Venture-Capital-Fonds – Teil 4 – Entwicklung des NAV

Schon sind wir in Teil 4 der Reihe angelangt. Man sieht daran aber auch, wie umfangreich dieses Thema ist, selbst wenn weitere wichtige Komponenten gar nicht einfließen.

NAV

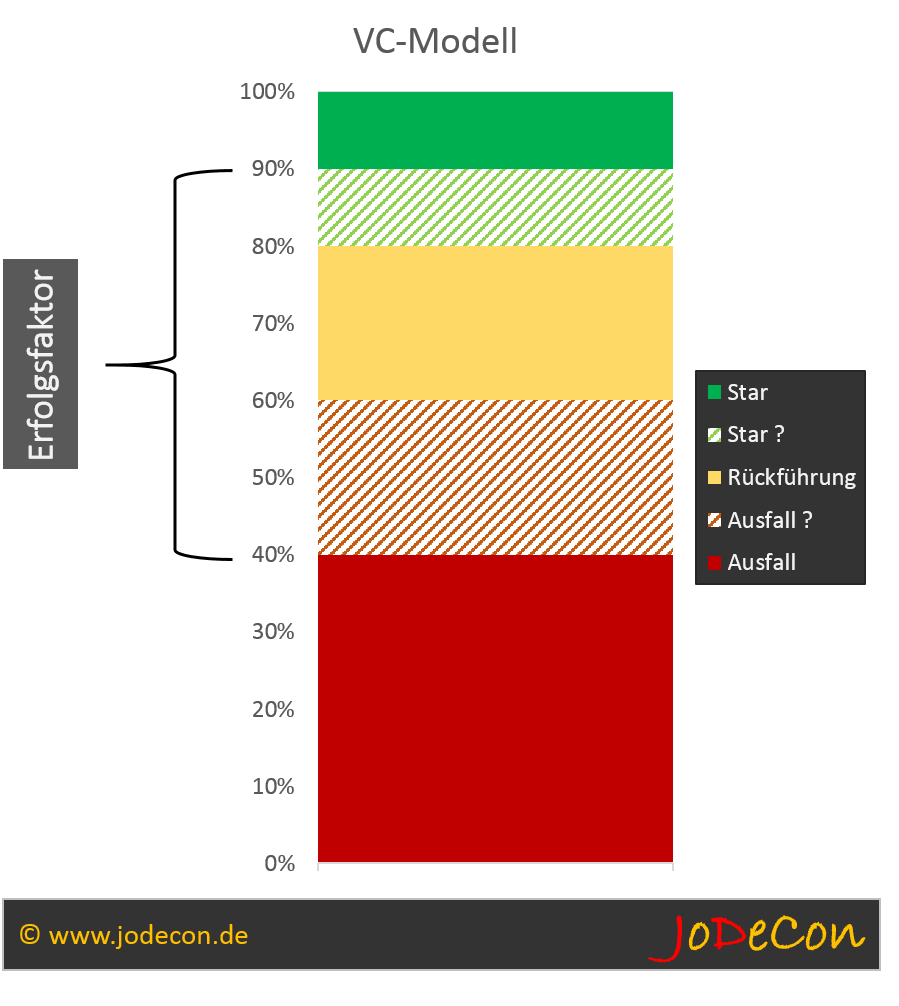

Zwischen Ausfall und Rückfluss steht die laufende Bewertung der Investments. Die einzige nicht Cash getriebene Komponente in der Darstellung. Lässt man die Fremdfinanzierung (Leverage) außen vor, dann ergibt die freie Liquidität zuzüglich die aufsummierte Bewertung der einzelnen Investments den NAV.

Seine Darstellung ist in der Modellrechnung, der Zu- und Abflüsse, eigentlich nicht unbedingt erforderlich. Sie bietet aber dem Investor einen besseren Einblick, welche Entwicklung im Portfolio erwartet wird. Es ist eben schon eine lange Zeit, in der sich sich einiges hinter den „verschlossenen Türen“ abspielt, ehe reale Ergebnisse vorgezeigt werden können. Außerdem ist die Simulation wichtiger Bestandteil bei der Einwerbung des Fondskapitals.

Seine Darstellung ist in der Modellrechnung, der Zu- und Abflüsse, eigentlich nicht unbedingt erforderlich. Sie bietet aber dem Investor einen besseren Einblick, welche Entwicklung im Portfolio erwartet wird. Es ist eben schon eine lange Zeit, in der sich sich einiges hinter den „verschlossenen Türen“ abspielt, ehe reale Ergebnisse vorgezeigt werden können. Außerdem ist die Simulation wichtiger Bestandteil bei der Einwerbung des Fondskapitals.

In der Modellrechnung nutze ich Bewertung und NAV auch, um Ausfälle kenntlich zu machen, denn bei reiner Cash Betrachtung ist das Kapital ohnehin weg, so dass ich eigentlich nur die Zuflüsse erfassen muss.

Erweitern wir jetzt das Modell.

Plan-NAV

Die Ermittlung des NAV erfolgt ohne die eingezahlte Management Fee. Diese gilt quasi als „verloren“, da sie direkt nach Auszahlung an die KVG abfließt. Es bleibt also das Investment übrig, dessen Höhe durch eine Bewertung zum Fair Market Value (FMV) nach oben oder unten angepasst werden kann. Hierbei sollte die Bewertung nicht pauschal, sondern für jedes Investment einzeln erfolgen. Zuzüglich der geplanten Rückflüsse erhält man den jeweiligen Plan-NAV des Fonds.

„Modellrechnung eines Venture-Capital-Fonds – Teil 4 – Entwicklung des NAV“ weiterlesen