Deal Flow Management – Umsetzung

Die Vorverhandlungen sind geführt und im Idealfall liegt jetzt ein positiver Beschluss des Entscheidungsgremiums vor. Andernfalls wurde hoffentlich frühzeitig, der Prozess gestoppt.

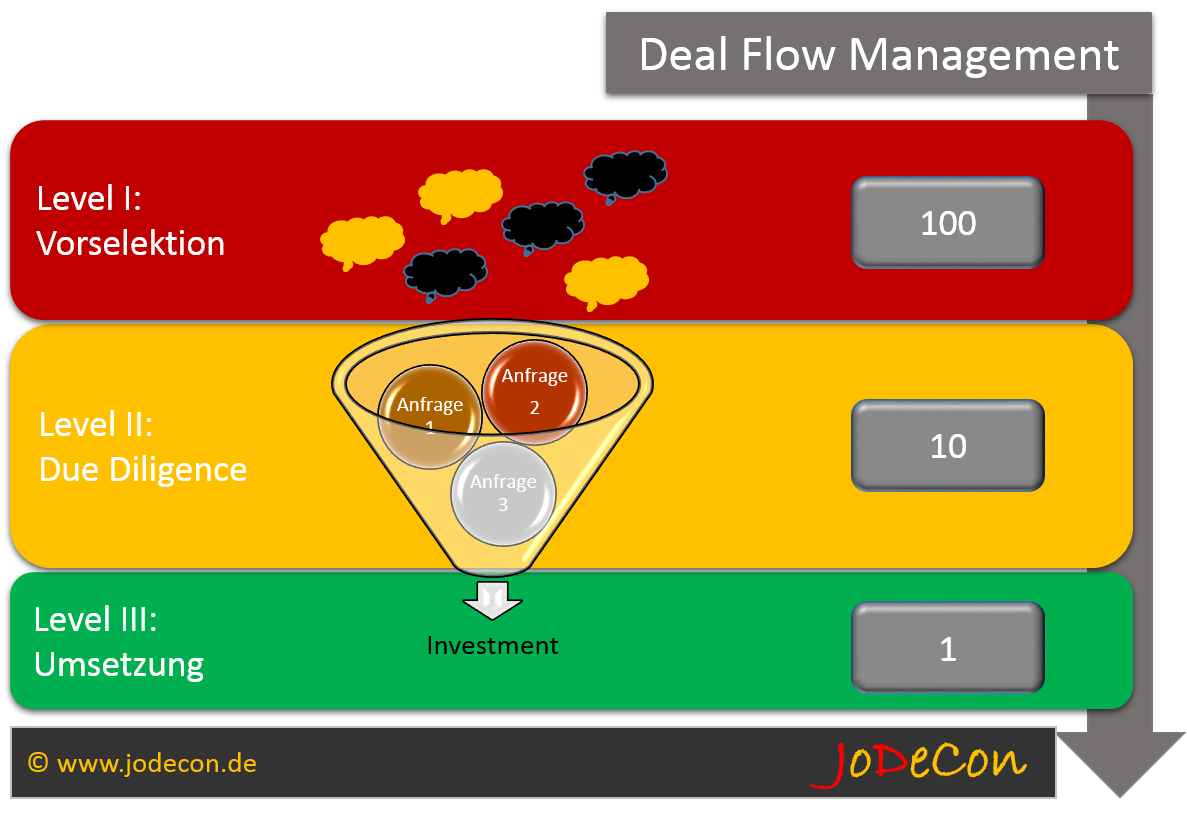

Betrachten wir nochmal die Grafik aus Teil 1 der Beitragsreihe, die symbolhaft anhand von 100 eingehenden Investmentanfragen den Selektionsprozess aufzeigt. Jetzt sind wir also unten am Trichter auf Level III angekommen, dahin, wohin es nur wenige schaffen.

Wenn ich auf Level III den Begriff Investment eintrage, dann meine ich den finalen Prozessschritt hin zum eigentlichen Investment, welches dann wirklich ganz am Ende, unterhalb von Level III steht.

Wahrscheinlich per Gremiumsbeschluss wurde entschieden, dass sich der Fonds an dem Unternehmen beteiligt. Sofern das Unternehmen auch bei der Stange geblieben ist, kann es nun um die Vertragsdetails gehen. Natürlich sollte diese im Vorfeld auch schon mit dem Unternehmen besprochen worden sein. Es soll schließlich kein Prozess durchlaufen werden, der aufgrund der fehlenden Akzeptanz bei den vertraglichen Vereinbarungen gar nicht hätte angestoßen werden dürfen.

Häufiger, als man meint, springen Unternehmen während der Due Diligence ab. Die Gründe hierfür sind sehr unterschiedlich. Nahe liegend ist natürlich, dass ein anderer Kapitalgeber gefunden wurde, oder aber das Unternehmen die lange Prüfungsphase erst gar nicht überstanden hat.

Ein solcher Prozess ist für beide Seiten sehr arbeitsintensiv. Venture Capital bekommt man nicht geschenkt, man muss im Beschaffungsprozess seitens des Unternehmens immer sehr viel Zeit und Energie rein stecken. Geht es dem Unternehmen ohnehin nicht gut, dann wird es umso schwieriger sein, diese Zeit und Energie aufzubringen. Jeder erfahrene Berater wird immer auf die Notwendigkeit der frühzeitigen Suche hinweisen. Früh heißt hier, 12 bis 18 Monate vorher.

Sehr ärgerlich könnte, im Hinblick auf den späteren Verlauf dann vielleicht doch nicht, die Entscheidung des Unternehmens für einen anderen Finanzierungspartner sein. Durch vertragliche Vereinbarungen kann man versuchen diese Gefahr einzugrenzen. Man nutzt hierfür eine Vertragsform aus dem angelsächsischen Raum, das Term Sheet. Wobei dieses Dokument inhaltlich nur reine Absichtserklärungen beinhalten oder aber auch verbindliche Konventionalstrafen festlegen kann.

Aus der Praxis ist mir der Begriff Letter of Intent (LOI) als Absichtserklärung bekannt, welche ein Fonds während der Due Diligence, meist frühzeitig nach ersten Vorselektionen, abgibt (s. Teil 2 der Beitragsreihe). Der Begriff Term Sheet wurde immer dann gebraucht, wenn bereits fundamentalere vorvertragliche Vereinbarungen getroffen wurden. Ob und wann man die Dokumente einsetzt gilt es auszuloten.

Wie in den Level des Deal-Flow-Management-Prozesses zuvor schon beschrieben, wird auch die Umsetzung in mehreren Stufen erfolgen. Auch hier ist es wiederum immens wichtig, Kosten, Zeit und Qualität im Auge zu behalten. Die Umsetzung der Vertragswerke wird weitere Kosten verursachen. Außerdem ist die Überwachung der Prozesse arbeitsintensiv und bedarf größter Sorgfalt.

Wie gesagt, der Einsatz des LOI und des Term Sheets sollte ausgelotet werden. Ich würde das Term Sheet schon etwas früher einsetzen, an dieser Stelle passte es aber thematisch besser.

Auszugsweise hätten wir bei der Umsetzung folgende Stufen

- Stufe 1 – Term Sheet

- Vorverhandlung

- Vertraulichkeitsklausel

- Exklusivitätsabrede

- Abwerbungsverbot

- Rechtswahlklausel

- Gerichtsstandsklausel

- Einverständnis Mandant

- Gremiumsbeschluss

- …

- Vorverhandlung

- Stufe 2 – Beteiligungsvertrag

- Klauseln/ Covenants

- Einverständnis Mandant

- Gremiumsbeschluss

Was in den Vertragsunterlagen so enthalten sein muss, soll oder kann, dass kannst Du Dir in den Beispielen anschauen, welche Du Dir z.B. beim Private Equity Forum NRW e.V. kostenlos anfordern kannst.

Zu den diversen Vertragsklauseln möchte ich eigenständige Artikel veröffentlichen.

Gehen wir davon aus, dass alles glatt gelaufen ist und alle Verträge unterzeichnet wurde. Es stellt sich dann die Frage, wie die interne Betreuung und Bearbeitung des Investments gestaltet wird. Ein weiteres Feld für eine Beitragsreihe, die ich teilweise mit Themen zum Monitoring, zur Bewertung und zum Reporting schon angegangen bin.

Ich finde gerade den Übergang aus der Deal-Flow-Phase heraus aus organisatorischer Sicht äußerst interessant. Findet hier tatsächlich ein Wechsel der zuständigen Personen statt, dann wäre dies ein idealer Punkt für das Management einen Qualitätsprozess zu installieren. Alles was zwischen dem alten und dem neuen Verantwortlichen ausgetauscht wird, sollte geprüft und dokumentiert werden, so dass man relativ sicher sein kann, dass die Aktenlage im Zuge späterer Prüfungen vollständig ist. Umsonst sage ich das nicht, denn das, was man später teilweise zu Gesicht bekommt, kann in manchen Fällen nun wirklich nicht mehr als ordnungsgemäße Dokumentation bezeichnet werden. Dies liegt daran, dass sich die zuständigen Mitarbeiter, allzu gerne auf das „Frischfleisch“ konzentrieren, bevor sie den vorhergehenden Vorgang ordnungsgemäß abschließen.

Gründe hierfür kenne ich genug, sei es Arbeitsdruck oder der Drang nach etwas Neuem, da man sich schließlich schon Monate mit dem selben Vorgang beschäftigt hat. Für mich ist es letztendlich eine Sache der Unternehmensphilosophie und die Frage der Stärke des Managements, hier geordnete Strukturen durchzusetzen.

Der Deal Flow Prozess ist durchlaufen. Was dann folgt, ist viel harte Arbeit, Geschick und auch immer das nötige Gwändchen Glück.