Fortsetzung der Beiträge: Reporting von Startup-Unternehmen an ihre Investoren.

Bisher erschienen:

- Reporting von Startup-Unternehmen an ihre Investoren – Teil 1 – Allgemein und

- Reporting von Startup-Unternehmen an ihre Investoren – Teil 2 – Monatsreports (hard facts) – Bestandteile

Die Bestandteile des Monatsberichtes habe ich in Teil 2 erläutert.

Danach habe ich herausgestellt, dass mit den Ist-Zahlen alleine nicht viel anzufangen ist. Es interessiert insbesondere auch, wie sich das Unternehmen gegenüber der Planung entwickelt hat (Soll-Ist-Vergleich). Für entsprechende Vergleiche brauchen wir kompatibles Zahlenmaterial. Kompatibel meint hier nicht nur inhaltlich, sondern möglichst auch fristenkongruent.

Wie sieht eine solche Planung aus?

Ich hatte im 1. Teil des Beitrages, ziemlich weit oben, bereits folgenden Satz formuliert: „Für mich fängt der Prozess: Berichtswesen, mit dem ersten Austausch von Informationen zwischen VC-Gesellschaft und Kapital suchendem Unternehmen an.“.

Nun, üblicherweise erhält ein VCG, früher Managementgesellschaft und künftig Kapitalverwaltungsgesellschaft, mit dem Businessplan eine Planrechnung. Dieser Plan ist meist nach mehreren Abstimmungen und Überarbeitungen der zentrale Bestandteil der Investmententscheidung. Legt man diesen Plan also fest, dann sollte man sich hier Gedanken über dessen Struktur machen. Ein Planungshorizont von 2 bis 5 Jahren gilt als normal.

Geht eine Planung über 2 Jahre hinaus, werden die Folgejahre maximal auf Quartalsbasis, üblicherweise aber auf Jahresbasis abgedeckt. Die ersten beiden Planjahre werden entweder auf Monats- oder aber auf Quartalsbasis abgebildet. Je jünger das Unternehmen ist, umso kürzer sollten die Abstände sein. Ich empfehle für Unternehmen mit einem Alter von unter 3 Jahren auf jeden Fall eine Planung auf Monatsbasis.

In der Praxis fand ich folgende Einteilung für junge Unternehmen optimal:

- 1. Jahr = Monatsbasis

- 2. Jahr = Monatsbasis

- 3. Jahr = Quartalsbasis

- 4. Jahr = Jahresbasis

- 5. Jahr = Jahresbasis

Wohl gemerkt, ich spreche hier über die Planung zum Businessplan.

Ein guter Businessplan sollte mehrere Szenarien beinhalten. Allgemein wird zwischen „Best“, „Middle“ und „Worst Case“ unterschieden. Die „Middle-Case“-Planung sollte die Zahlen widerspiegeln, welche nach Ansicht des Managements mit großer Wahrscheinlichkeit tatsächlich erzielt werden können. Daneben sollte eine „Best-Case“-Planung eingereicht werden, welche bei einem außerordentlich guten Verlauf eintreten könnte. Die „Worst-Case“-Planung steckt den Rahmen nach unten ab. Sie wird unter der Annahme erstellt, dass die Geschäfte negativ verlaufen. Über den Planungshorizont von 5 Jahren können beträchtliche Abweichungen auftreten.

30%

Durch meine frühere Tätigkeit im VC-Bereich und später als Dienstleister im Bereich der Alternativen Assets konnte ich mir die wirtschaftliche Entwicklung von gut über 700 Seed- und Startup-Unternehmen über mehrere Jahre anschauen. Daraus habe ich mitgenommen, dass der im Vergleich zur offiziell eingereichten Planung tatsächlich erzielte durchschnittliche Umsatz bei 30% des Planumsatzes lag. Dies gilt für die ersten 2 bis 3 Jahre. Danach gibt es das Unternehmen nicht mehr oder die Planungsqualität steigt deutlich an. Bei derartig hohen Abweichungen war meist die „Worst-Case“-Planung noch deutlich positiver. Der wirkliche „Worst-Case“ war dann, das reale Wirtschaftsleben.

Ich fass mal zusammen. Wir erstellen eine Planung für den Businessplan über einen Zeitraum von 5 Jahren und mit 3 Szenarien ( Best-, Middle- und Worst-Case). Was fehlt noch. Na klar, die Gliederung mit den Planzahlen. Bei der Planung sollte man nicht von Prognosen sprechen, auch wenn es manchmal der Realität näher kommt. Planung hört sich einfach seriöser an.

Umsatzplanung

Der pfiffige Gründer hat schon mal die Idee, den Umsatz frei nach Gutdünken festzulegen und alle übrigen Kosten daran auszurichten. Das sieht auf dem Papier wunderbar aus, führt zwangsläufig aber ins Verderben. Sicher ist es sehr schwer etwas zu planen, was noch gar nicht vorhanden ist. Allerdings gibt es heute unzählige Institutionen, die Gründern und jungen Unternehmen entweder helfen oder aber zumindest sehr aufschlussreiches Material an die Hand geben. Lesen muss man dann schon selber. Vielleicht gibt es schon Hörbücher nach dem Motto: „Businessplanung auf der A3 zwischen Frankfurt und Köln“. Davon gehört hab ich noch nichts und ich möchte hiermit auch ausdrücklich keine Geschäftsidee angestoßen haben.

Die Arbeit der zahlreichen Businessplan-Wettbewerbe möchte ich an dieser Stelle mal ausdrücklich loben. Ob zusätzlich ein Berater für die Planung benötigt wird, muss jeder für sich selber entscheiden. Sagen wir mal so, 4 Augen sehen mehr als 2, und wenn der Berater die Plausibilitätsprüfung übernimmt und der Gründer eine ordentliche Planung vorbereitet hat, dann wird sich das Honorar in Grenzen halten.

Der Ansatz der Top-Down-Planung ist eigentlich nicht verkehrt. Man ermittelt den Umsatz und schaut, welche Kosten in Verbindung mit dem geplanten Umsatz entstehen werden. Geht man Bottom-Up, schaut man sich die existierenden oder anzunehmenden fixen Kosten an und rechnet die variablen Kosten abhängig vom Umsatz hinzu. Gründe ich ein Unternehmen mit ambitionierten Zielen, wird es auf jeden Fall eine Top-Down-Planung werden. Habe ich eine feste Aufwands- und Kostenstruktur und gehe von einem gemäßigten Wachstum aus, dann wäre auch die Bottom-Up-Planung eine Option. Solltest Du vor der Herausforderung stehen, eine Planung aufstellen zu dürfen, dann würde ich Dir folgenden Weg empfehlen.

Ich habe stets mit dem Mengengerüst angefangen. Der Inhalt des Gerüsts hängt von dem konkreten Geschäft ab. Am wichtigsten wird immer der Blick auf den Kunden sein, der das Produkt oder die Dienstleistung schließlich kaufen soll. Vielleicht kennst Du Deine potenziellen Kunden schon, wenn nicht arbeitest Du eben mit Platzhaltern. Platzhalter würde ich getrennt nach großen potenziellen Kunden und Kundengruppen anlegen. Je weniger konkret die Kundenbeziehung und je kleiner der erwartete Umsatz mit dem Kunden sein wird, desto unschärfer kannst Du werden.

Den Verkaufspreis Deiner Produkte und Leistungen solltest Du kennen oder einzuschätzen wissen . Vielleicht gibt es diese noch gar nicht, dann triffst Du eben logische, nachvollziehbare Annahmen. Ach ja, bevor ich es an dieser Stelle vergesse, geplant wird immer Netto, die MwSt. gehört dem Finanzamt!

Menge * Preis = Umsatz

Mit den Angaben kannst Du ein erstes Mengengerüst aufbauen und so auf die Jahre verteilt (z.B. monatlich oder quartalsweise) Deine Umsatzplanung generieren. Anschließend kommt dann das Feintuning.

Gibt es saisonale Schwankungen oder andere Einflüsse, welche Einfluss auf die geplanten Mengen haben könnten?

Viele Planungen weisen anfänglich eine lineare Verteilung auf. Durch Einarbeitung der möglichen Einflüsse erfolgt dann eine Anpassung der Verteilung über die einzelnen Perioden. Bei den Gründern gibt es auch „Spezis“, die das Gros der Umsätze gerne zum Ende des Geschäftsjahres hin verlagern. Damit kann man natürlich bei anfänglichen Unterschreitungen Diskussionen mit den Investoren aus dem Weg gehen. Wenn Du Kneipenwirt in der Kölner Altstadt bist, dann kannst Du gern das Gros Deiner Umsätze in die Karnevalszeit verlagern, ansonsten solltest Du schon sehr fundiert gegenüber Deinen Investoren argumentieren können. Die meisten sind schließlich auch nicht auf den „Kopf gefallen“.

Personalkosten und Aufwandsplanung

Nach dem der Umsatzplan steht, solltest Du Dich dem Materialeinsatz annehmen und die direkten Kosten ermitteln, die bei der geschätzten Absatzmenge entstehen werden.

Nächster Schritt ist die Planung der Personalkosten. Ich empfehle auch hier ein Gerüst anzulegen, wo nach Hierarchiestufen und Fachbereichen unterschieden wird. Teilzeitkräfte, Aushilfen und Azubis sind einmal nach Anzahl und für die Ermittlung der Kapazität prozentual zu gewichten. Vergesse bitte nicht die Nebenkosten für die Sozialversicherungen und achte hierbei auf die Höchstbeträge.

Jetzt folgt die Ermittlung der restlichen Aufwendungen und Kosten inklusive etwaiger Zinsaufwendungen. Wichtigste Größen sind die Raumkosten, Reisekosten und Werbekosten. Rechts- und Steuerberatung können, insbesondere wenn ein Testat im Abschluss verpflichtend ist, sehr hoch werden. Ein Budget für die Personalakquise sollte ebenfalls nicht vergessen werden.

Ich hab nicht alle möglichen Positionen, wie z.B. auch die Abschreibungen, Versicherungen und Steuern erwähnt, aber ich denke, das Vorgehen ist klar. Es liegen jetzt vor: die Umsatzplanung nebst Mengengerüst, die Wareneinsatzplanung, die Personalkostenplanung und die Planung der restlichen Aufwendungen und Kosten. Nehmen wir noch die Investitions- und Kapitaldienstplanung dazu, dann bist Du in der Lage eine Plan-GuV, eine Planbilanz, eine Liquiditätsrechnung sowie eine Personalplanung für Dich und Deine Investoren aufzubauen.

Liquiditätsrechnung

Bei der Liquiditätsrechnung unterscheidet man zwischen der direkten und der indirekten Methode. Die direkte Methode ist für mich die mehr professionelle. Schickt mir jemand die Zahlen nach der DRS-2-Gliederung, dann ist die Wahrscheinlichkeit sehr hoch, dass der Gründer oder das Unternehmen auf geeignete Instrumente zurückgreifen können oder etwas vom Handwerk verstehen. Ansonsten möchte ich das Thema direkte und indirekte Ermittlung hier nicht weiter ausführen. Wikipedia erzählt unter dem Stichwort Cashflow mehr dazu.

Fristen und Struktur

Die Fristenkongruenz hatte ich schon angesprochen. Natürlich sollte die Planung immer mit dem Beginn des Geschäftsjahres starten. Es macht keinen Sinn eine Planung vom 1.4. bis zum 31.3. des Folgejahres aufzustellen, während das Geschäftsjahr mit dem Kalenderjahr identisch ist. Ist eigentlich verständlich, aber der Erfindungsgeist von Gründern kennt keine Grenzen. Jetzt kommt ein weiterer sehr entscheidender Punkt. Es geht mir um die Struktur der Informationen. Sollen später vernünftige Analysen gefahren werden, dann empfiehlt es sich, die Datenstruktur in der Planung an die Struktur der künftigen Berichterstattung und die, der Ist-Zahlen anzupassen.

Überlege auch, ob Du mit kumulierten Werten arbeiten möchtest. Hiermit ist zum Beispiel gemeint, dass in den Zahlen des Februars die Zahlen des Januars enthalten sind. Der letzte Monat des Geschäftsjahres zeigt dann die Jahreswerte an. Dies spart eine Spalte, kann aber zu Schwierigkeiten beim direkten Vergleich führen. Das kann alles errechnet werden und ist daher nicht kriegsentscheidend, aber eben wieder eine weitere Hürde.

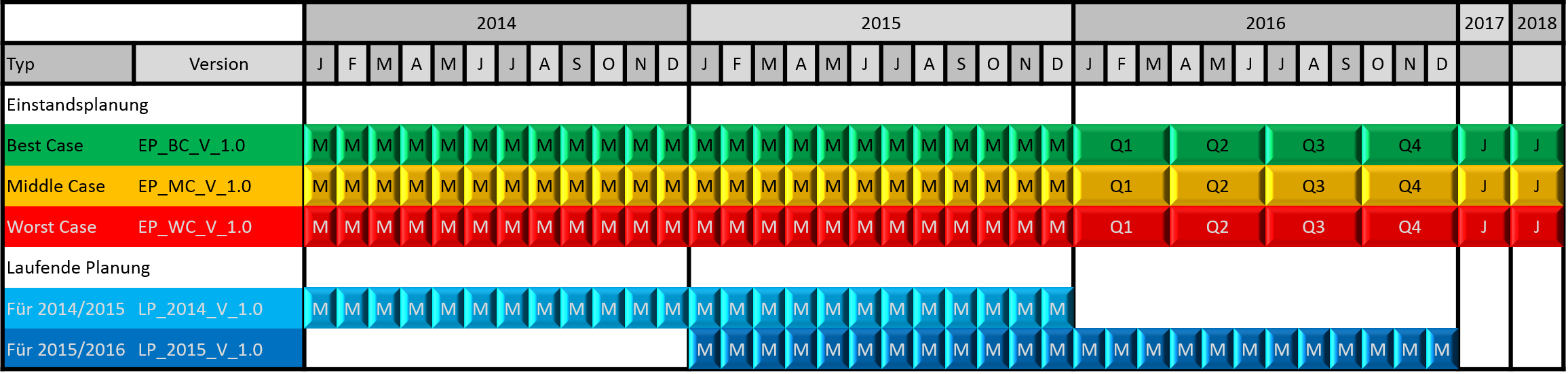

Szenarien & Versionierung

Ist die Planung fertig, dann brauchst Du noch die Varianten „Best-Case“ und „Worst-Case“. Diese kannst Du als Einstandsplanung, Version 1.0 verwenden. Korrekturen und Anpassungen in der Planung sind entsprechend neu zu versionieren.

Bei der Versionierung ist es ähnlich wie bei einer Software. Es wird unterschieden zwischen Update und Upgrade. Bei einem Update wird die Zahl hinter dem Punkt um 1 erhöht. Bei einem Upgrade die Zahl vor dem Punkt. Außerdem wird bei einem Upgrade die Zahl hinter dem Punkt auf 0 zurückgesetzt.

Updates fallen bei der Änderungen kleinerer Fehler, bzw. nachrangigen Änderungen an. Upgrades beinhalten fundamentale Änderungen. Upgrades können erforderlich werden, wenn neues Kapital eingeworben werden soll oder andere fundamentale Änderungen eingetreten sind.

Bei einem Update meiner Einstandsplanung ändere ich von „Einstandsplanung 1.0“ in „Einstandsplanung 1.1“. Ein Upgrade würde die Bezeichnung „Einstandsplanung 2.0“ tragen.

Laufende Planung

Ausgehend von der Einstandsplanung wird es weitere Planungen mit ggf. geänderten Planungshorizonten geben. Ich spreche von der laufenden Planung. Diese sollte den Investoren einmal jährlich, spätesten zu Anfang eines Geschäftsjahres eingereicht werden. Von mir empfohlen wird ein Planungshoriziont von 2 Jahren. Aber es gibt hierfür ja vertragliche Vorgaben. Damit erhält der Investor mindestens einmal jährlich an die Realität angepasste Planzahlen. Es macht ja keinen Sinn die Einstandsplanung über Jahre als Grundlage des Schaffens zu erklären, während sich das Geschäft komplett geändert hat. Diese laufende Planung sollte auch versioniert werden. Die Nummerierung kann dann entsprechend der Erläuterung zu Update und Upgrade vorgenommen werden.

An einem Beispiel für die Jahre 2014 bis 2018 hätte ich für 2014 bis 2016 folgende laufende Planungen:

Bei der laufenden Planung sieht man sehr schön, wie sich die Zweijahresplanung aus dem ersten Jahr mit der aus dem zweiten Jahr überschneidet. Längerfristig kann man so Aussagen zur Planungsqualität treffen. Sofern kein tiefgreifendes Ereignis, wie z.B. eine neue Finanzierungsrunde eintritt, sinkt natürlich die Aussagekraft der Einstandsplanung von Periode zu Periode. Eigentlich ist sie Basis für die laufende Planung im ersten Jahr, wenn nicht zwischen Einreichung der Einstandsplanung und der Aufnahme der regelmäßigen Berichterstattung ein zu großer Zeitabstand herrscht.

Ansonsten erfüllt die Einstandsplanung ihren Zweck natürlich als Referenz zur späteren wirtschaftlichen Entwicklung. Sollten Covenants (Nebenabreden) in Verträgen vereinbart worden sein, welche die Planung als Referenz haben, ist die Bedeutung natürlich noch um einiges höher. Große Abweichungen zwischen geplantem und tatsächlichem Ergebnis können richtig teuer werden.

Abgrenzung

Einen wichtigen Punkt habe ich bisher ausgelassen. Es geht um die Abgrenzung. Ich meine hiermit nicht nur die Abgrenzung von Zinsen. Ein Beispiel hierfür wäre eine Zinsfälligkeit zum Ende des 1. Quartals für den Zeitraum 1.10. bis 31.03. Im überwiegenden Teil aller Unternehmen in Deutschland ist das Geschäftsjahr mit dem Kalenderjahr identisch. Sind die Zinsen erst im Folgejahr fällig, entfallen aber teilweise auf das Vorjahr, dann macht man in der Bilanz des Unternehmens eine Abgrenzung. Diese sollte man auch in der Planung berücksichtigen.

Einen ähnlichen Fall gibt es auch bei Versicherungsbeiträgen, die meist im Voraus für ein Jahr entrichtet werden. Auch hier werden Abgrenzungen gemacht. Betragsmäßig ist das meist nicht so gravierend. Was machst Du aber, wenn Du Umsätze aus zeitlich befristeten Lizenzen oder aus Supportverträgen erzielst. Auch diese wirst Du folgerichtig abgrenzen. Da die Beträge deutlich höher ausfallen dürften, kann das erheblichen Einfluss auf Dein Jahresergebnis haben.

Spinnt man den Gedanken der Abgrenzung zum Jahresende weiter, dann kann man diese Abgrenzung auch zum Halbjahres-, Quartals- oder Monatsende durchführen. Versicherungsbeiträge würden in diesem Fall halbiert, geviertelt oder gezwöfltelt und auf die einzelnen Perioden verteilt werden. Ich weiß, dass viele Ingenieure im VC-Business arbeiten, welche sich über die höhere Exaktheit der Zahlen sicherlich freuen werden. Auch wenn Sie sich mit der kaufmännischen Rechnung, das Jahr hat hier nur 360 Tage, sehr schwer tun.

In den letzten Jahren war ich Betriebsleiter einer kleinen Tochtergesellschaft eines international tätigen Unternehmens. Die Zentrale hatte die glorreiche Idee, die monatlichen Beträge für die Abgrenzung taggenau zu berechnen. Unter Berücksichtigung der unterschiedlichen Tage je Monat und von Schaltjahren macht das richtig Spaß. Wenn eine Abgrenzung gewünscht, dann bitte, bitte nur zwölfteln, vierteln oder halbieren! Ansonsten fällt mir dazu nur ein: „Avanti Dilettanti !“.

Durch diese unterjährige Abgrenzung sind die Zahlen natürlich wesentlich exakter. Allerdings wird die Kluft zwischen vorhandener Liquidität und dem direkten Ausweis der Werte wesentlich größer und erhöht damit die Komplexität für den Betrachter. Ich möchte hier keine Empfehlung aussprechen. Es hängt sicherlich von der Größe und natürlich auch von Vorgaben ab. Wichtig ist nur, dass Du konsequent bist und die Entscheidung unterjährige Abgrenzung ja oder nein, für Plan- und Ist-Werte einheitlich triffst.

Sofern keine unterjährige Abgrenzung erfolgt, halte ich eine Planbilanz für nicht so wichtig. Im anderen Fall schon. Je komplexer Dein Rechenwerk wird, um so eher empfehle ich Dir ein geeignetes professionelles Controllingtool.

Ausblick

Zur Planung der Wirtschaftlichkeit sollten diese Ausführungen genügen. Die Planung ist ein Teil des Businessplans, der hier gar nicht besprochen wurde. Möchtest Du mehr zu diesem Thema erfahren, dann schau Dich bei den vielen Partnern in Deiner Umgebung um. Im Handbuch – Anleitung zur Erstellung eines Businessplans – NUK-Businessplan-Wettbewerb 2012/2013 erfährst Du z.B. mehr über den möglichen Aufbau Deines Businessplans. Auch bei der f.u.n. netzwerk nordbayern gmbh wirst Du fündig werden. Online kostet es Dich Deine Adresse.

In der Fortsetzung gehe ich auf die Ist-Zahlen ein, bevor ich dann zur Analyse komme. Ich denke, ich werde auch noch einen Beitrag zu den Softwaretools schreiben, mit denen Du Planungen erstellen und Soll-Ist-Vergleiche durchführen kannst. Eine Liste mit Controllingtools habe ich schon ganz am Angang meiner noch sehr jungen Blogger-Karriere eingestellt. Der Titel lautet: Controlling- und Planungstools in Deutschland.