Fonds-Prozesse und -strukturen – Mittelbeschaffung

- Mittelherkunft

- Mittelbeschaffung (Fundraising)

- Vertragsklauseln (Covenants)

****************************************************************************************

>>>in Überarbeitung, 10. September 2013<<<

****************************************************************************************

Wie geht man das Thema Fonds-Prozesse und -strukturen am besten an?

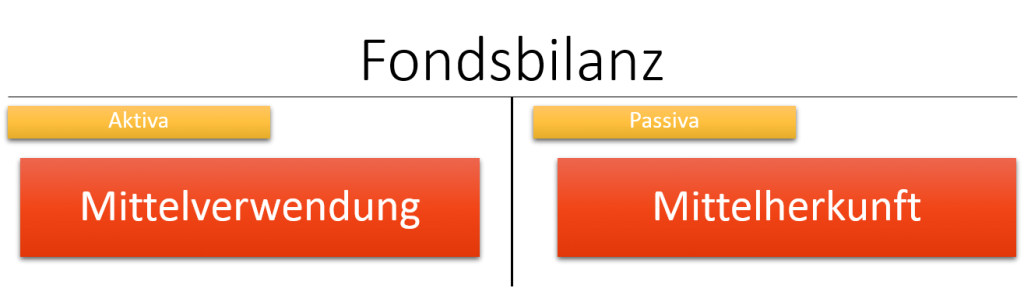

Ich habe mich entschlossen, die bilanzielle Sicht als Basis meiner Ausführungen zu wählen. Somit sind die Mittelbeschaffung und die Mittelverwendung, sowie das Fondsmanagement (Mittelverwaltung) die zentralen Ausgangspunkte meiner Betrachtungen.

Starten möchte ich mit der Mittelherkunft, damit der Fondstopf erstmal gefüllt ist.

Mittelherkunft

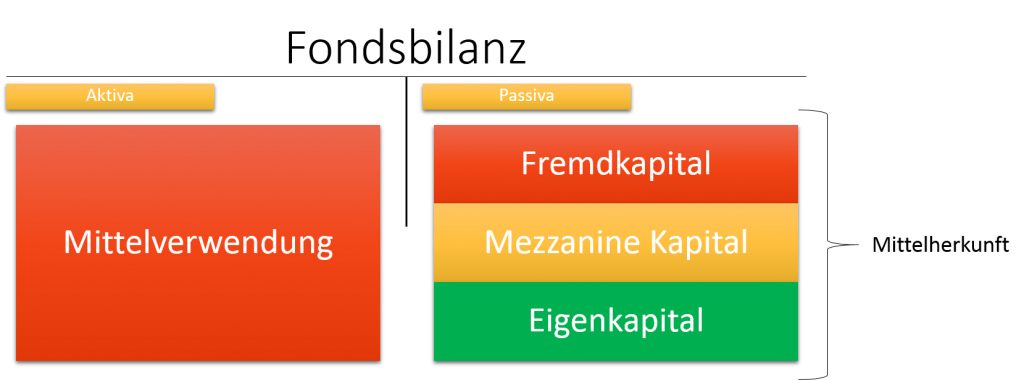

Wenn ich über die Mittelherkunft bei einem Fonds spreche, dann meine ich die Passivseite in der Fondsbilanz.

Diese setzt sich wie bei allen Unternehmen aus dem Eigenkapital und dem Fremdkapital zusammen.

Branchenüblich starte ich mit dem Fremdkapital. Dies können Mittel, meist Darlehen, von Anteileignern des Fonds oder aber auch von außenstehenden Dritten (Kreditinstitute) sein. Mittelzuflüsse in Form von nachrangigen Darlehen, stillen Beteiligungen, Bonds etc., also Finanzierungsinstrumenten die in ihrer Wertigkeit zwischen Fremd- und Eigenkapital liegen, fallen unter den Gliederungspunkt Mezzanine Kapital.

Eigenkapital wird bei Fondsgesellschaften in der Regel in Form von Anteilen (GmbH oder KG) oder Aktien (AG, KGaA) erbracht.

Bei einfachen Fondskonstrukten (klassische Fonds-KG) werden die eingeworbenen Mittel wohl ausschließlich in Form von Eigenkapital erbracht. Sofern allerdings komplexere Strukturen mit Feederfonds, Finanzvehikeln etc. gewählt werden, ist auch der Einsatz von Mezzanine- oder Fremdkapital möglich. Inwiefern das Kapitalanlagegesetzbuch (KAGB) und die darin enthaltene unterschiedliche Definition der Größenklassen für Fonds mit Fremdkapitaleinsatz (Leverage-Kapital-Fonds) und ohne Fremdkapitaleinsatz auf die Gestaltung Einfluss nehmen wird, bleibt abzuwarten.

Bevor der Fonds allerdings über die finanziellen Mittel verfügen kann, muss er sie zunächst mal einwerben. Hat er die Mittel erhalten, stehen regelmäßige Berichtspflichten und Abrechnungen bis zu endgültigen Liquidierung (positiv oder negativ) an.

Hinter der Mittelherkunft verbergen sich also einige Prozesse, die über die Laufzeit des Fonds (meist zwischen 10 und 15 Jahren) in zeitlicher Reihenfolge entweder nur einmalig oder aber mehrfach in unregelmäßigen oder regelmäßigen Abständen vorkommen.

In der Initialphase des Fonds haben wir die Mittelbeschaffung (Fundraising). Ein sehr zeit- und kostenaufwendiger Prozess, welcher sehr gut geplant und frühzeitig angegangen werden sollte. Auf das Fundraising möchte ich hier nicht im Detail eingehen. Wichtig halte ich jedoch den Aufbau einer klar strukturierten und IT-gestützten Projektorganisation.

Das IT-Tool für das Fundraising sollte neben den üblichen CRM-Komponenten über ein Workflow- und Auswertungstool verfügen. Das Workflow Tool sollte anpassbar sein und das Fundraising Projekt unterstützen. Mit einem Auswertungstool soll gewährleistet werden, dass man jederzeit auf dem aktuellen Stand ist.

Wie aus jüngsten Informationen aus der Branche bekannt ist, wird die von den potentiellen Investoren vorgenommene Due Diligence sehr stark individualisiert und damit für die Initiatoren des Fonds noch aufwendiger. Sehr häufig werden auch zusätzliche Klauseln (Covenants) in die Fondsverträge aufgenommen. Dies kann später im laufenden Fondsbetrieb zu erhöhten Verwaltungsaufwendungen führen.

Bei den Covenants unterscheidet man zwischen den:

- financial Covenants

- positiven Covenants und

- negativen Covenants

Hinter den financial Covenants verbergen sich meist Kennzahlen, die eingehalten werden sollen/ müssen. Bei positiven Covenants müssen vereinbarte Informations- und Berichtspflichten eingehalten werden. Am gefährlichsten sind die negativen Covenants, welche jeweils an die Zustimmung des Investors gebunden sind.

Legt der Investor zum Beispiel auf ‚opt in‘ und ‚opt out‘ Klauseln im Vertrag wert, kann dies für den Fonds über viele Jahre einen sehr hohen Aufwand bei der Ermittlung der Berichtsdaten zur Folge haben. Unter Berücksichtigung der Forderungen nach einer immer höheren Transparenz bei den Investments eines Fonds vom obersten bis zum untersten Level einer Investmenthierarchie müssen sämtliche Ausnahmen berücksichtigt werden.

Dies geht heute wirklich nur noch mit den leistungsfähigsten Softwaretools, die es schaffen jedem investierten Cent eine ID-Nummer zu vergeben.

<<noch in Überarbeitung, wird fortgesetzt >>